La plupart des observateurs jugent l’objectif de réduction du déficit public à 7,5 % du PIB trop ambitieux, et tablent sur un ratio autour de 9 %. Reste à savoir si cela sera suffisant pour restaurer la confiance des déposants et des investisseurs.

Jamais un projet de budget n’aura été aussi scruté que celui de 2019. Alors que les projets de lois de finances de 2005 à 2016 n’avaient même pas été discutés, le débat budgétaire passionne cette année les députés et les agences de notation internationales, qui multiplient les commentaires à ce sujet. Car l’enjeu de ce budget dépasse la comptabilité de l’État et s’inscrit dans un contexte délicat pour le Liban.

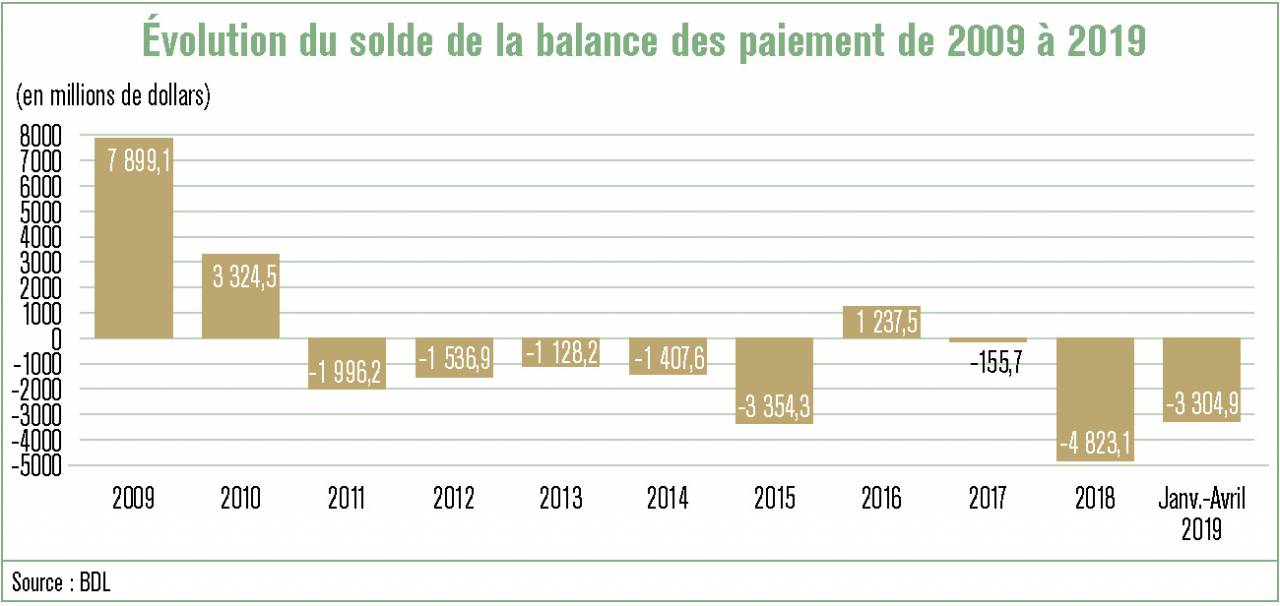

Croissance, déficit commercial, permis de construire, finances publiques… tous les voyants, ou presque, sont au rouge. Mais l’un d’entre eux est particulièrement alarmant : la balance des paiements qui reflète les transactions entre le Liban et l’étranger et qui affichait déjà un déficit cumulé de 3,3 milliards de dollars fin avril, contre 4,82 milliards de dollars sur l’ensemble de 2018. Cette dégradation, qui fait peser un risque de dévaluation de la livre à terme, découle à la fois d’une hausse du déficit de la balance des biens et services, et d’un ralentissement des flux de capitaux.

L’un des signes du tarissement des entrées de fonds est la baisse des dépôts dans les banques commerciales depuis le début de l’année, et une croissance en glissement annuel d’à peine 0,7 % fin avril. « Étant donné que le taux d’intérêt moyen sur les dépôts en livres était de 8,6 % et sur les dépôts en devises de 5,7 %, les données d’avril suggèrent que le stock de dépôts (sans prendre en compte les gains d’intérêt réinvestis) a considérablement diminué », prévient l’agence de notation Fitch Ratings dans son dernier communiqué sur le Liban.

Pour sa part, la banque américaine Goldman Sachs estimait dans une note de recherche publiée en mai que l’urgence pour le gouvernement, à ce stade, n’est pas tant d’améliorer les perspectives de croissance et la soutenabilité des finances publiques à long terme que de restaurer à court terme la confiance des déposants et des investisseurs.

C’est sans doute dans cette optique que le gouvernement a soumis un budget “d’austérité”, avec l’objectif très ambitieux de réduire le déficit de 9 % du PIB dans le budget 2018 à 7,56 %.

Mais pour restaurer la confiance il ne suffit pas d’annoncer des objectifs, il faut pouvoir les atteindre. Or, l’historique du gouvernement en matière d’exécution budgétaire n’est pas flatteur. Les chiffres de 2018, qui viennent enfin d’être rendus publics, révèlent l’ampleur du décalage entre les engagements pris et la réalité : au lieu des 9 % promis aux députés et aux bailleurs de fonds de la CEDRE, le déficit public s’est élevé à plus de 11 % du PIB en 2018. L’une des raisons de ce dérapage est la surestimation des recettes par le gouvernement, qui semble pourtant récidiver dans le budget 2019.

Recettes surévaluées

Dans un rapport publié fin juin, l’organisation Kulluna Irada met en doute la plupart des chiffres annoncés, à commencer par celui de la croissance. En 2018 déjà, la croissance n’a pas dépassé 0,2 % alors que le gouvernement avait prévu 3,43 %. Pour 2019, il table sur une de 1,21 %, jugée aussi trop optimiste, sachant que le gouverneur de la BDL, Riad Salamé, a récemment évoqué une croissance nulle au premier semestre.

Le niveau de la croissance est important, car il influe sur les recettes fiscales, et c’est de là que provient l’essentiel de l’ajustement budgétaire annoncé. Alors qu’il a été qualifié de budget d’“austérité”, le projet ne prévoit qu’une baisse des dépenses de 3,6 %. Les revenus en revanche sont censés augmenter de plus de 15 %.

Cet objectif paraît néanmoins inatteignable. Selon les calculs de Kulluna Irada, la mise en œuvre des principales mesures fiscales sur les six mois restants de l’année rapporteront beaucoup moins que prévu. L’organisation relève également une aberration : la hausse attendue des recettes des télécoms, alors que ces mêmes revenus ont baissé de plus de 20 % en 2018.

Au niveau des dépenses, le gouvernement s’est contenté de reporter certaines dépenses d’investissements, de supprimer les réserves du budget et d’anticiper une baisse des transferts à l’EDL sans donner d’explications. Le projet fait également abstraction des arriérés qui se sont accumulés ces derniers mois à l’égard de la Caisse nationale de Sécurité sociale, des hôpitaux et des entrepreneurs publics.

La seule mesure d’économie du gouvernement consiste à contenir le service de la dette, en émettant 11 000 milliards de livres libanaises (7,2 milliards de dollars) de bons du Trésor à un taux de 1 %, contre au moins 7 % actuellement pour un bon du Trésor d’une maturité de deux ans. Cette opération, dont les détails n’ont pas été explicités, représente, à elle seule, près de la moitié de l’effort de réduction budgétaire prévue, soit 0,6 % du PIB. Ces titres, dont les banques ne semblent pas vouloir, seront achetés par la Banque du Liban qui en assumera les pertes.

Mais même avec cette opération, l’objectif de réduction du déficit semble difficile à atteindre. Contrairement au gouvernement qui n’a pas envisagé différents scénarios, Kulluna Irada a fait des simulations en se basant sur plusieurs hypothèses de croissance : dans le meilleur des cas, avec une croissance de 1,2 %, le déficit atteindra 7,87 % du PIB s’il est appliqué sur toute l’année et 9,37 % sur six mois.

L’agence Fitch trouve, elle aussi, les projections du budget trop optimistes, « étant donné le ralentissement de la croissance et la capacité de collecte des autorités », et table plutôt sur un déficit autour de 9 %. Même son de cloche pour Morgan Stanley qui prévoit un déficit de 9,5 % du PIB. « Nous pensons que cela sera sans doute suffisant pour que les fonds promis à CEDRE commencent à se matérialiser, probablement à partir de l’année prochaine, améliorant les perspectives de croissance à long terme. La question critique est de savoir si ce sera suffisant pour alléger les pressions sur le financement externe à court terme, qui est la menace immédiate », ajoute la banque américaine.

Le tarissement des entrées de capitaux et donc de devises exerce en effet une pression sur le taux de change de la livre et oblige la Banque du Liban à puiser dans ses réserves pour éviter une dévaluation. Celles-ci ont déjà baissé de près de 1,5 milliard de dollars au cours des quatre premiers mois de l’année, et le remboursement des eurobonds arrivant à maturité cette année devrait accélérer le mouvement. Les réserves brutes restent à un niveau confortable (31,5 milliards de dollars, auxquels s’ajoutent 6,4 milliards de dollars d’actifs un peu moins liquides et 11,9 milliards d’or) estime l’agence Fitch, mais les engagements de la BDL vis-à-vis des banques, eux, sont estimés à environ 60 milliards de dollars (même si certains ont des échéances longues), ajoute-t-elle.

La Banque centrale pourrait sauver la face avec de nouvelles ingénieries financières, qui consistent à emprunter des dollars auprès des banques pour les comptabiliser comme des réserves, souligne Goldman Sachs. Mais cela ne va pas améliorer la liquidité en dollars dans le système monétaire, prévient-elle. Selon la banque américaine, la position nette en devises des banques et de la BDL s’est nettement détériorée ces deux dernières années, et si cette baisse se poursuit, la confiance dans la capacité de la BDL à défendre la livre pourrait s’éroder et provoquer d'importantes sorties de capitaux.

Si le gouvernement n’arrive pas à convaincre les déposants et les investisseurs de sa capacité à redresser la barre, et si les flux de capitaux ne s’accélèrent pas, « la détérioration inévitable des liquidités en dollars va poser des risques significatifs sur la stabilité financière du Liban », écrit Goldman Sachs, qui prévoit un déficit du compte courant de 13,7 milliards de dollars en 2019 (23 % du PIB). Avec un service de la dette externe de 5 milliards de dollars, les besoins de financement bruts du Liban s’élèvent à 18,7 milliards de dollars cette année. Si les entrées de capitaux se maintiennent au même niveau que l’année dernière, la Banque centrale devra puiser environ 5,7 milliards de dollars dans ses réserves, fragilisant un peu plus la confiance dans le système.